Allerede i år 2000 udtalte professor Dr. Walter Paul i et tysk fagblad: “Den kreditrisiko, der er forbundet med et kundeforhold, og den kapital, der er bundet til at tilbyde forskellige betalingsbetingelser, medfører et behov for en effektiv debitorstyring.”

Sådanne “kreditrisici” findes også i Tyskland i dag, bl.a. på grund af lovændringer og på grund af Corona-pandemiens og krigen i Ukraine’s indflydelse på økonomi og inflation.

Det er blevet meget mere attraktivt for tyske forbrugere at gå gennem en konkursbehandling, da den periode, hvorefter de kan få gældssanering, blev reduceret fra seks til tre år i oktober 2020. Derfor var stigningen i antallet af konkurser hos tyske forbrugere ifølge de tyske statistiske myndigheder (“Destatis”) særlig høj i 2021, men siden begyndelsen af 2022 er de igen faldet en smule. I modsætning hertil var antallet af virksomhedskonkurser i Tyskland meget lavt i 2020 og 2021. Det skyldtes bl.a. økonomisk støtte og særlige juridiske bestemmelser på grund af Corona-pandemien, som dog faldt væk fra maj 2021. Bygge- og handelsbranchen havde det højeste antal virksomhedskonkurser i begyndelsen af 2022 og var ifølge ifo-instituttet i München også overvejende pessimistiske mht. deres fremtid i midten af maj 2022. Sidstnævnte gælder også for transport- og logistikvirksomheder.

Ifølge “Destatis” var inflationen i marts 2022 på +7,3 % og i maj 2022 +7,9 % og lå dermed på et meget højt niveau. Basisrentesatsen, som er relevant for mora-rentesatsen, er derimod ikke blevet forhøjet indtil videre, men ligger fortsat på -0,88 %. Basisrentesatsen reguleres igen den 01.07.2022 og gælder indtil udgangen af året. Der forventes kun en lille eller slet ingen stigning.

Inflationssatsen i Tyskland var i perioden marts til maj 2022 således betydeligt højere end de morarenter, som de tyske forbrugere i øjeblikket skal betale; den sats udgør i øjeblikket 4,12 % (§ 288, stk. 1, i BGB). De renter, som iværksættere skal betale, hvis de kommer i restance med betalingen, lå også kun lige over inflationsraten på 8,12 % (§ 288, stk. 2, i BGB).

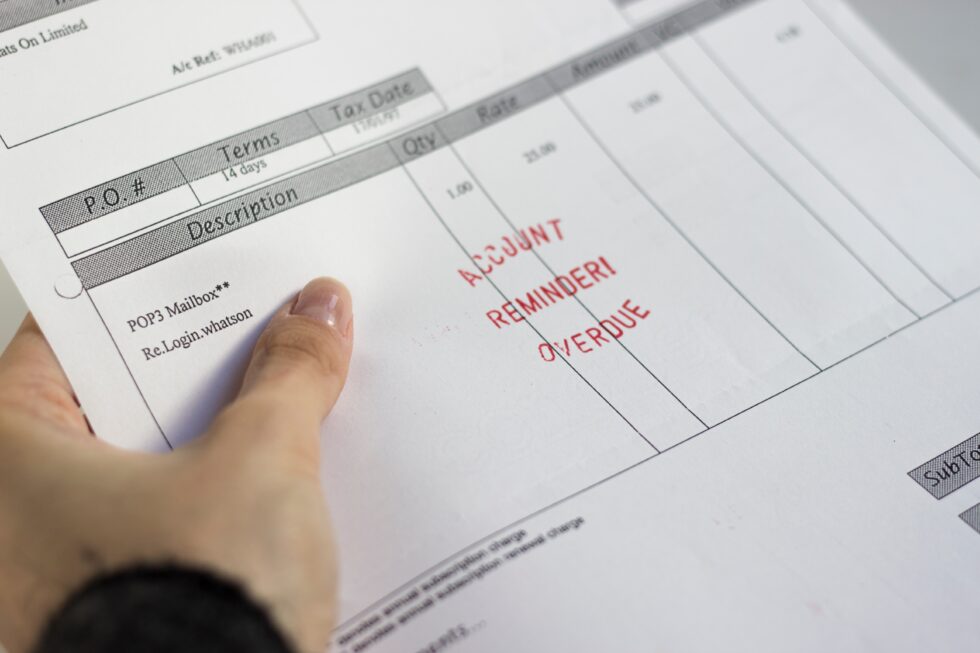

Det bør derfor overvejes, om midlerne kan investeres bedre end at yde kredit til misligholdende debitorer. Der er mange forskellige muligheder for at forbedre en virksomheds debitorstyring. F.eks. bør kundernes betalingsadfærd overvåges regelmæssigt, og det bør kontrolleres, om systemet for rykkere og inkasso er effektivt – evt. kan det være nødvendigt i sidste instans at overdrag inkassosager til en advokat eller inkassovirksomheder. Hvis forudbetalinger kan gøres gældende over for kunderne, styrker det på den ene side direkte virksomhedens egen likviditet, og på den anden side mindsker det risikoen for, at kundernes betalinger kan kræves tilbagebetalt af kurator i tilfælde af kundens efterfølgende konkurs. Sikkerhedsstillelse for tilgodehavender er normalt også kun konkurssikret, hvis sikkerhedsstillelsen er aftalt og bestilt ved kontraktforholdets begyndelse og ikke først, når ydelsen er udført og ikke betalt af kunden.